EBA julkaisee lainaamista ja seurantaa koskevia ohjeita

"Vakuutusten merkintäkäytäntöjen ja lainanantajien riskienhallinnan ongelmiin tähtäävä tiukempi sääntely ja valvonta olisi ollut tehokkaampi ja kirurgisempi tapa hillitä asuntokuplaa."

Ben Bernake, Federal Reserve Boardin puheenjohtaja, 2006-2014

tausta

Euroopan pankkiviranomainen julkaisi 29.5.2020 uudet lainojen syntymistä ja seurantaa koskevat ohjeet ja siten sitovan tulkinnan vuoden 2013 vakavaraisuusdirektiivin artiklasta 74 .

Ohjeen tavoitteena on yhtenäistää ja vahvistaa valvottavien laitosten luotonanto- ja valvontastandardeja, jotta rahoitusjärjestelmän vakaus ja kestävyys voidaan tulevaisuudessa taata paremmin myös vaikeammissa markkinavaiheissa. Erityisesti standardeja on tarkoitus täsmentää siinä määrin, että järjestämättömien lainojen (NPL) volyymin lisäkasvu estetään ja siten luottoriskien hallinnassa ne ovat selvästi edellä lainan suuntaviivoja. Vuonna 2018 julkaistu järjestämättömien lainojen käsittely ( Ohjeet järjestämättömien ja forborne -vastuiden hallintaan ). Ne myös korvaavat muun muassa aiemmin voimassa olleet luottokelpoisuuden arviointivaatimukset vuodesta 2015 alkaen ( EBA Guidelines on luottokelpoisuuden arviointi ).

Lisäksi ohjeilla pyritään myös yhdenmukaistamaan hankinta- ja valvontastandardit eurooppalaisten asiakassuojamääräysten kanssa.

Toteutuksen aikahorisontti

Kuten liitteenä olevassa selittävässä huomautuksessa todetaan, tässä esitettyjä vaatimuksia sovelletaan periaatteessa - erityisesti nykyisen pandemiatilanteen valossa - vasta siirtymäkauden jälkeen liukuvan asteittain käyttöönoton muodossa, joka myönnettiin seuraavasti:

- 30.6.2021 alkaen hakemus äskettäin myönnettyyn luottoliiketoimintaan

- 30.6.2022 alkaen hakemus äskettäin neuvoteltuun olemassa olevaan liiketoimintaan

- 30.6.2024 alkaen hakemus koko olemassa olevalle liiketoiminnalle

Myönnetty siirtymäaika ei kuitenkaan saa peittää sitä, että kaikki ohjeen olennaiset osat on pantava keskusvalvonnan alaisten laitosten toimeen vuoden kuluessa

Kansallisen valvonnan alaisten pankkien osalta täytäntöönpano on sitova vasta sen jälkeen, kun ohjeet on saatettu osavaltion lainsäädäntöön, esimerkiksi Saksassa vuonna 2021 odotettavissa oleva MaRisk-muutos.

haasteita

Toisin kuin Saksan oikeusalueen MaRisk-säännökset, jotka on muotoiltu periaatteessa avoimemmin ja siten suhteellisesti paremmin tulkittavalla tavalla, nämä ovat huomattavasti laajempia ja selkeämmin muotoiltuja vaatimuksia, joissa käsitteellisellä suhteellisuudesta huolimatta on vähemmän tilaa tulkinta.

Suuntaviivojen painopiste on luonnollisesti rakenteellisia ja prosessiorganisaatioita koskevissa vaatimuksissa, kuten MaRiskin BTO 1:ssä saksalaisille instituutioille määrätään.

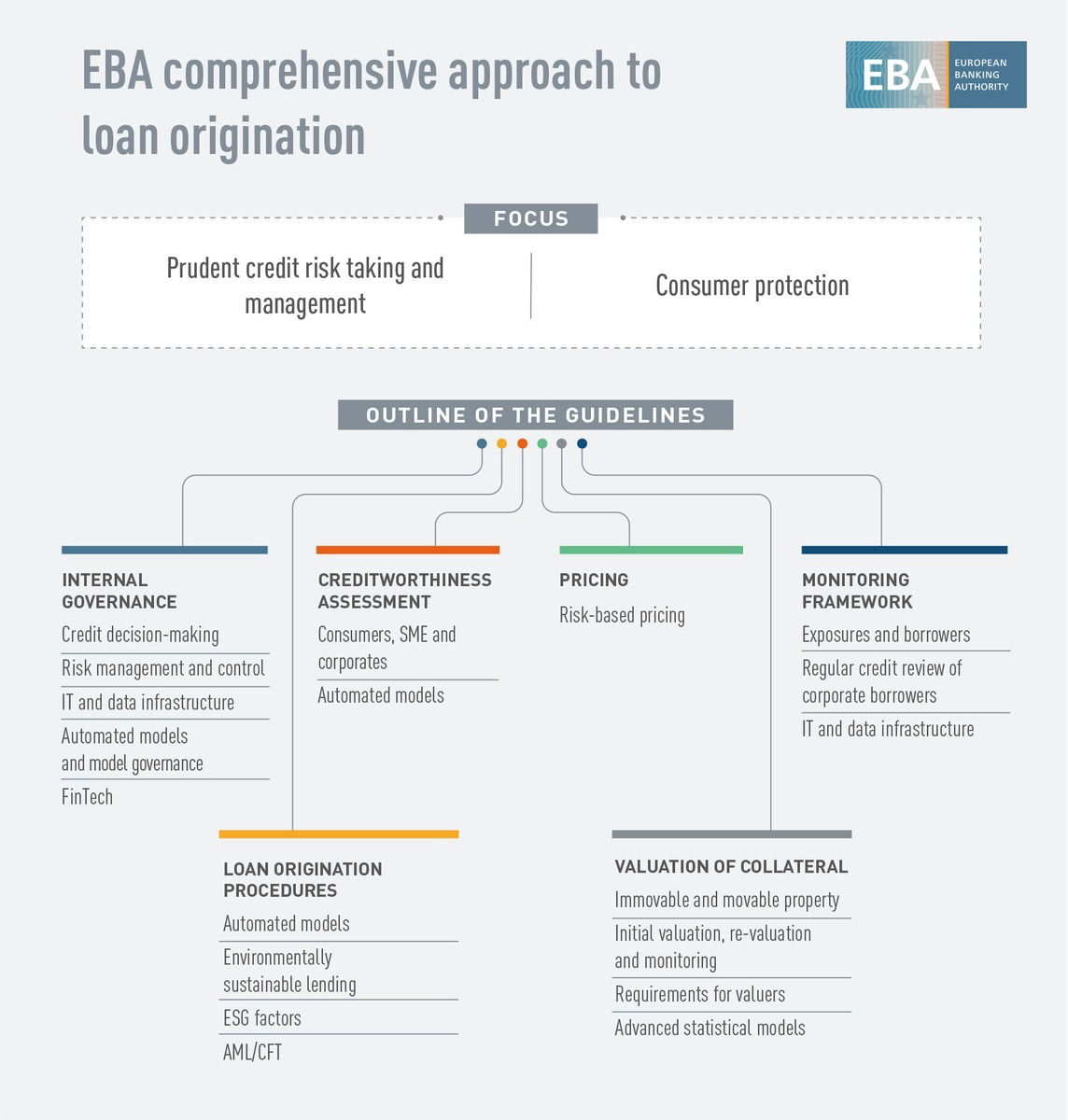

Tässä esitetyt ohjeet menevät kuitenkin alkuperäisiä luottoprosesseja pidemmälle ja ne voidaan jakaa kuuteen seuraavassa kuvassa näkyvään ydinalueeseen, jotka kattavat (järjestämättömän) luottotoiminnan koko elinkaaren osaamisen allokoinnista luottopäätökseen. mallit, luottoprosessit ja raportointi IT- ja tietoinfrastruktuuriin asti. Tämä koskee erityisesti seuraavia aihelohkoja:

- Luottoriskin hallinto ja riskikulttuuri

- Lainan myöntämismenettely

- Lainanottajan luottokelpoisuuden tarkistaminen (teknisesti osa lainan myöntämisprosessia)

- Hinnoittelu

- Kiinteistön ja irtaimen omaisuuden arvostus

- Seurantajärjestelmä

Tässä pohditaan myös suhteellisen uutta aihetta ympäristön kannalta kestävästä luotonannosta. Tulevaisuudessa ympäristö-, sosiaali- ja hallinto- (ESG) tekijät ja riskit on sisällytettävä riskinottohalukkuuteen, riskipolitiikkaan, luottopolitiikkaan ja prosesseihin.

Ohjeisiin on sisällytetty myös rahanpesun torjuntaan ja terrorismin rahoituksen torjuntaan liittyviä vaatimuksia KYC (Know Your Customer) -alueen laajennettujen vaatimusten kuvauksena.

Lisäksi hinnoittelun ja erityisesti vakuuksien arvostuksen aiheita säännellään paljon laajemmin kuin MaRiskin vastaavissa osioissa.

Koska kuitenkin myös mallinkehityksen ja -käytön aihepiiriin kiinnitetään paljon huomiota, on yllättävää, että - vastoin ohjattujen laitosten kuulemisprosessissa ilmaistuja toiveita - tekoäly- ja koneoppimistekniikoihin ei viitata lainkaan. ja jopa ne Ohjeissa käsitellyn "teknologiapohjaisten innovaatioiden lainaamiseen" määritelmä on tässä asiassa epäselvä. Periaatteessa tässä on melko karkeita ohjeita, kuten viittaus siihen, että tulkittavissa olevat mallit voivat olla parempia kuin selostusta vaativat mallit.

EBA itse viittaa Big Datan ja Advanced Analyticsin raporttiin , jossa määriteltiin kahdeksan niin sanottua "luottamuksen elementtiä". Ohjeita tulee siksi lukea tämän raportin yhteydessä, erityisesti teollisuudessa leviävien tekoälytekniikoiden käytön yhteydessä.

Kokonaisuutena voidaan kuitenkin olettaa, että useimmat valvottavat laitokset kohtaavat laajoja vaatimuksia ja sopeuttamistarpeita koko arvoketjussa. Asiaan liittyvissä aineellisissa investointivaatimuksissa ja hankkeen panostuksessa tulee myös ottaa huomioon toteutumisen lyhyt aikahorisontti.

Suositus

Tätä taustaa vasten suosittelemme, että kaikki CRD:n piiriin kuuluvat laitokset tutustuvat välittömästi julkaistuihin ohjeisiin - ellei tätä ole jo tehty kuulemisprosessin aikana - ja tunnistavat tarvittavat toimenpiteet ja suunnittelevat niiden toteuttamisen.

Monivaiheista lähestymistapaa suositellaan:

- Ohjeiden vertailu jo voimassa olevaan MaRiskiin

- MaRiskin ja ohjeiden välisten erojen määrittäminen

- Nykyisten aukkojen lisääminen asiaankuuluvien MaRiskin osien täytäntöönpanossa

- Vaadittujen toimenpiteiden kuvaus ja priorisointi

- Toteutuksen suunnittelu ja toteutus

Tärkeää tässä on se, että ohjeiden onnistunut toimeenpano lisää paitsi parempaa läpinäkyvyyttä, myös - oikein toteutettuna - lisää vakautta ja kestävyyttä lainasalkussa ja siten koko laitoksessa.

Meidän tukemme

Luottoriskien hallintaan erikoistuneena liikkeenjohdon konsulttina meillä on laaja kokemus luottoprosessien, luottopäätösten, luottoriskien hallinnan ja luottoraportoinnin sääntelyvaatimusten toteuttamisesta.

Tarjoamme tukea viranomaisvaatimusten tulkinnassa ja niihin liittyvissä puute-analyyseissä sekä hankkeiden suunnittelussa ja toteutuksessa näiden vaatimusten toteuttamiseksi.

Lisätietoja palveluvalikoimastamme saat milloin tahansa osoitteesta info.de@gutmark.eu .